2月前半の内容として、ケースメソッドの内容を再度ご紹介したいと思います。前回は同じ教授の"Studies in Corporate Finance"をご紹介しましたが、今回は"Corporate Restructuring"です。日本でもここ数年間特に注目を浴びている分野ですので、ご参考になれば幸いです。

■ケースメソッドの進め方・講義内容

前回と同じRobert Dammon教授であるため、ケースメソッドのやり方は同じである。クラスが9グループに分割され、それぞれ1ケースが割り当てられ、約20分のプレゼンを準備する。他方、プレゼン当日、くじびきで"Critiquing Group"つまり「批判プレゼン」をやるグループが決定される。即興で10分程度プレゼンをやる必要があるため、結局、すべてのケースについて十分に準備をしていないといけないのだ。

前14回(7週間)の授業のうち、6回は講義になる。ケース分析に直結する内容になっている。具体的には、コーポレートガバナンス、会社法、バリュエーション手法復習、合併・買収の歴史的変遷・統計分析、敵対的買収と防衛策、売却による再編、レバレッジを活用した取引(LBO等)、会社倒産、などである。

■ケースの概要

以下、この授業のケースの概要と目的を簡潔に述べる。どういったケースが取り扱われているのか、そのイメージを掴むのにご参考になればと思う。カッコ内の年代はケースが用意された年代を意味します。

(1) Interco (1995年):

靴やアパレルのメーカーであるIntercoは、City Capitalから買収の提案を受けていた。一株あたり$64での買収提案は今朝$70にあげられた。投資銀行Wasserstein, Perella & CoはIntercoの要請に基づきバリュエーションを実施したところ、$68~$80という結論を出した。IntercoはCity Capitalの提案を受け入れるべきか。テーマは「バリュエーション手法の検証」。

(2) Chase Manhattan / Chemical Banking (1998年):

1995年8月、チェースマンハッタン銀行とケミカル銀行は合併交渉を続けていた。2社が合併することにより、アメリカでは最大、世界でも4番目に大きい巨大銀行が成立する。2社の合併によりコスト削減・収益の拡大が見込まれるが、大量 のレイオフが余儀なくされる。また、株式の交換比率は未だ合意にいたっていない。この合併に踏み切るべきか、また交換比率はどう算定すべきか。テーマは「金融機関のバリュエーション」と「合併の意義」。

(3) PepsiCo/Quaker Oats (2002年):

2000年秋、PepsiCoはゲーターレードなどの強力な商品群をもつQuaker Oatsの買収を検討していた。買収により、特に流通段階でのシナジー効果 が見込まれる。問題はQuaker Oats全体をまとめて買収すべきかどうか、また買収価格(株式交換比率)はいくらに設定すべきか。テーマは「買収の戦略的意義」、「部門別 バリュエーション」。

(4) Time, Inc. (1998年):

1989年6月、Timeの経営陣は驚愕した。Paramount CommunicationsがTimeの買収に突然踏み切ったからだ。TimeはすでにWarner Communicationsとの合併計画を公表しており、P社の買収(Tender Offer)はその合併の取り消しを条件とするものだった。Timeの経営陣はどちらと取引をするべきか、それは株主の見地からどう評価されるか。テーマは「株主価値の考え方」、「シナジーの評価と分配」、「合併の長期的視野」。

(5) Conrail (2001年):

1996年10月、アメリカ東海岸第3位の鉄道会社Conrailは、同第1位のCSXとの合併を発表した。が、その直後、同第2位 のNorfolk Southernが、Conrailの敵対的買収に名乗りをあげた。両者との合併とも相当のシナジーが見込まれるが、Conrailはどちらの提案を受け入れるべきか。また、双方の合併案は州法の観点からみて合法か。テーマは「敵対的買収」と「州法の適用関係」。

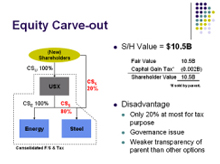

(6) USX (1996年):

USXはアメリカの代表的な鉄鋼会社であるUS Steel社と石油会社Marathon Oilの両社からなる巨大企業だ。が、1990年代後半、経営陣は低迷する株価に悩んでいた(コングロマリット・ディスカウント)。そうこうしているうちに、「企業乗っ取り屋」として名を馳せたカール・アイカーン氏から「石油部門を切り離せ」という要求を受ける。スピンオフ、売却、エクイティ・カーブアウト、トラッキング・ストックの発行、現状維持などの対応策があるが、どの策をとるべきか。テーマは「企業再編」。自分のグループが担当したケースで、非常に難しいケースだった。

プレゼングループはPPTで資料を作成する

(7) RJR Nabisco (1997年):

巨大タバコ会社であるRJR Nabisco社は1988年10月、二つの買収案に直面 していた。一つは経営陣による一株あたり$75のMBO案、そしてもう一つはKKRによる$90のLBO案だ。すぐさま"Bidding War"の様相を呈し、オファー額は上昇の一途をたどるが、RJR社はどちらのオファーを受け入れるべきか。また総額2兆円を超えるこの取引だが、買収後、本当に買収資金である借入金を返済することができるのか。テーマは「LBOにおけるバリュエーション」、「買収後の返済計画の策定」。

このケースでは2グループがMBOグループとLBOグループを割り当てられ、最終Bidding Priceを発表。対してCritiquing Groupが会社の経営陣としてどちらのオファーを受け入れるかを発表するという変則スタイルをとった。

(8) Marvel Entertainment (1998年):

1997年1月、スパイダーマン等で有名なエンターテイメント会社であるMarvelはChapter 11を申請し、事実上倒産した。その大株主であるPerelmanが再建策として約400億円の出資と80%の株式の所有などを提案したが、これに社債を所有するカール・アイカーン(先の"企業乗っ取り屋")がまっこう反対、代替案を提示。投資銀行であるCSFBやベア・スターンズの意向が絡むなか、会社としてどの再建策を志向するべきか。テーマは「倒産と再建策」、「倒産後のバリュエーション」。

■企業再編 - サイエンスよりアート?

以上、この授業で取り扱った全ケースを紹介した。ケースに取り組んでいる間はかなり理詰めで物事を考えるし、数字は相当細かく分析する。しかし、授業ではそういう「理論的アプローチ」とともに、「現実に何が起こったか」が詳細に解説されるのだが、毎回必ずといっていいほど、「理論と現実の大きな差」に驚く。自分の展開した分析に誤りがあることもあるし、「なんでこうなったんだ?」と結局よく分からないものもある。

現実にはケースよりも利害関係者が相当多くいるし、経営陣、買収サイドの人間、投資銀行らの思惑など、実際は知る由もないのだ。ケースメソッドでは、それらをある程度省いたところで可能な限りの分析をしたら「こうなる」が、実際は「そう単純じゃない」といったところをよく教えてくれる。この授業は理論だけでなく、そういう現実的な難しさの点もよく教えてくれた授業だった。

Facebook

Facebook

Linked in

Linked in