今回は、前回のコラム「エグゼキューションフェーズにおける具体的な仕事内容1(基本合意に向けて)」に続いて、具体的な仕事内容について紹介したいと思います。前回は、図1の基本合意までについて書きました。では次のフェーズに移るとどのような仕事を行っているのでしょうか。

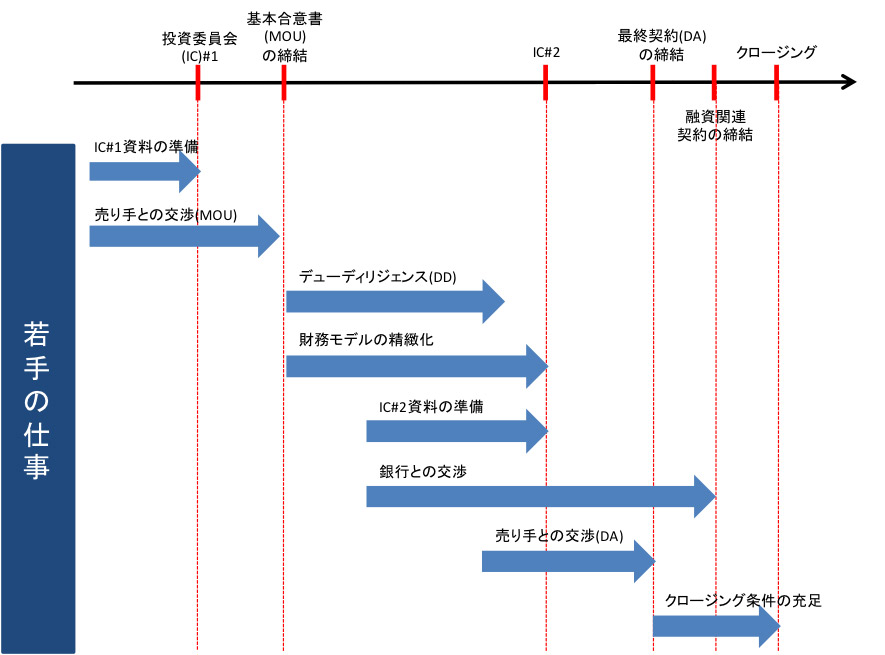

[図1]エグゼキューションフェーズにおける若手の仕事

IC#1で承認を取得し、売り手との基本合意書の締結が完了したら、いよいよDDに入ります。ファンドごとにDDで起用する専門家は異なりますが、基本的にはどのファンドも案件ごとに起用する専門家を変えるというよりは、毎回同じ専門家を起用しているケースが多いように思います。これは、過去案件において起用している場合、ファンドマネージャーの仕事の進め方を理解してもらえており、初めて起用する場合と比べて、効率良くDDが進められるためです。

ただし、ビジネスDDに関しては、対象会社の事業に専門性が高い戦略コンサルティングファームを起用する傾向にあります。

DDが開始されると、①財務モデルの精緻化/投資シナリオの明確化、②銀行交渉を同時並行で行っていきます。

①財務モデルの精緻化/投資シナリオの明確化

DDでは各専門家と協働しながら、対象会社の理解をより深めていきます。DDをとりまとめる若手の担当者は、自身が担当する検証を行うだけでなく、専門家と対象会社との間で日々行われる紙面上や対面でのQ&Aも把握しなければならないため、労働時間が長くなる傾向があります。

DDで発見される事実を組み合わせて、財務モデルを精緻化し、投資シナリオをより明確にしていきます。財務モデル作成者の一番の悩みは、将来の数値計画をどのように設定すべきかということです。将来において、様々な施策を実行することでリターンの源泉の一つであるEBITDA(コラム「バイアウトファンドとは」を参照)が成長するようにモデルを構築することになりますが、自分が描いた将来が正しいのか自問自答し、何度も修正しています。財務モデルに基づき、投資の意思決定を行いますので、プレッシャーを感じることもあります。対象会社の事業と財務のつながりの理解を深めていき、自分以外の投資検討チームメンバーとも討議を重ねながら、将来の数値を確定していきます。

投資シナリオを明確化するプロセスには、DDで発見されたネガティブな事項に対する対応策を詳細化することも含まれます。例えば、非上場のオーナー系の会社の場合、往々にして、社内の規定やルールが不完全である場合が多いので、それを投資後すぐに手当てするようにしています。また、投資後100日プランとして、ファンドマネージャーとして対象会社にどのような関与をしていくのかも考える必要があります。このフェーズまでに対象会社の役職員とコミュニケーションをとり、良好な関係を構築しているファンドマネージャーが、100日プランに基づいて対象会社の役職員と協働する役割が多くなるように思われます。

②銀行との交渉

株式価値の向上の源泉の一つであるレバレッジ効果(コラム「バイアウトファンドとは」を参照)を狙ったLBOローンの調達ため、銀行と交渉を行います。ファンドマネージャーの目標は、最終契約(DA)締結前までに、銀行から融資の基本的な条件が記載されていて融資の確約を表明するコミットメントレターの受領です。

銀行に本案件を打診し、銀行から融資検討の意思を確認したら、秘密保持契約を締結の上、IC#1のように事業評価、投資シナリオ、DDでの検証事項を説明します。銀行の一番の懸念は、融資期間中に想定していた対象会社のキャッシュフローを下回り、借入の返済ができない状態になることですので、銀行からは、あらゆる角度から将来キャッシュフローの蓋然性について質問を受けます。財務モデルにおいても、銀行から将来数値の前提条件の意味合いや根拠について確認されますので、投資検討チームの財務モデル担当者は、財務モデルを精緻化させつつ、銀行の質問にも対応することになります。

銀行からの質問の中にはファンドの視点と異なる鋭い質問もあり、回答に苦慮することもありますが、DDで対象会社の事業理解を深め、銀行と自身の理解が同じになるように十分時間をかけて説明しています。

銀行の事業理解が深まり、銀行から将来キャッシュフローに蓋然性があると判断されると、コミットメントレターに記載される融資条件の交渉となります。具体的には、融資金額、融資期間、返済ピッチ、金利、アップフロントフィー(融資手数料)、財務コベナンツ、作為義務、不作為義務等についての交渉となります。

ファンドマネージャーとしてこだわって交渉するのは、レバレッジ効果の大きさに影響する項目(融資金額、融資期間、返済ピッチ、金利及びアップフロントフィー等)や対象会社及びファンドが義務として課される項目(作為義務中の書類提出義務、投資後の事務負担、財務コベナンツ、作為義務中の設備投資制限等)が挙げられます。

銀行はファンドと当該融資条件について合意できたら、銀行内の稟議プロセスを経て、ようやくコミットメントレターの出状に至ります。DA締結後、銀行とはクロージングまでに融資関連契約の締結を目指して交渉していくことになります。融資関連契約とは、主に融資契約と担保契約になります。

これまで何度もLBOローンの融資に関して銀行に相談してきましたが、私の個人的な感覚として、銀行は質問を通じて、ファンドマネージャーの本案件への意気込み(どうしても本案件を成就させたいという想い)を確認しているように思います。DDのフェーズでは、専門家や銀行など多くの外部のメンバーを巻き込んで仕事をしていくことになりますので、本案件を主導するメンバーの一人として案件成就に対する強い想いを持ち、外部の協力者達に共感してもらうことは重要だと思います。

Facebook

Facebook

Linked in

Linked in