今回は、エグゼキューションフェーズにおける若手の仕事内容について書いていきます。

エグゼキューションフェーズは、コラム「バイアウトファンドでの若手の仕事」で書いたように、売り手が対象会社株式を売却する意思があり、ファンドが提示する価格等の取引条件に概ね合意している場合、進むフェーズとなります。

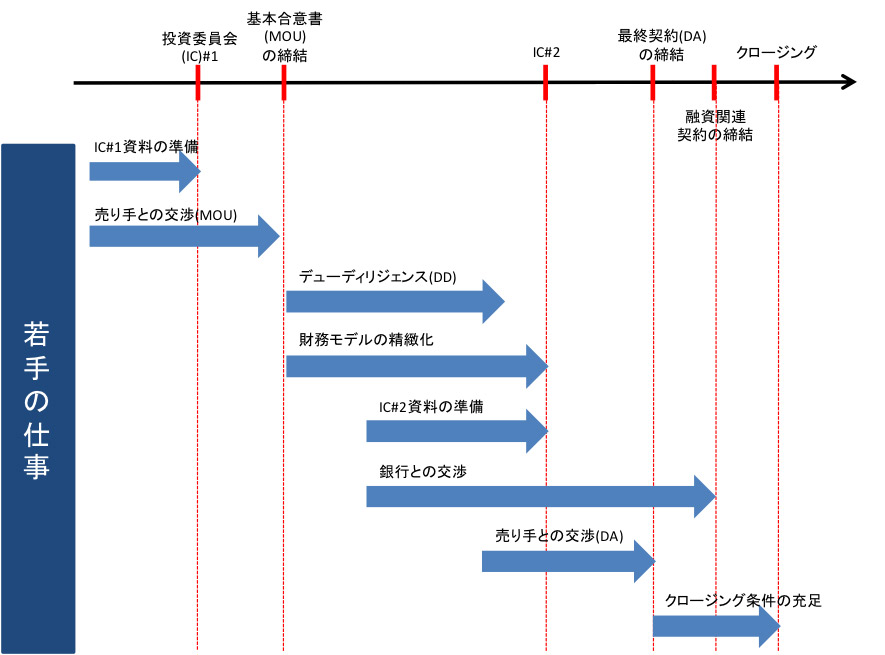

売り手とファンドが相対でM&Aプロセスを進める場合のエグゼキューションフェーズにおける主なイベントと若手の仕事を図1に示します。コラム「バイアウトファンドでの若手の仕事」で書いたように、若手がしなければならないことが多くあります。

[図1]エグゼキューションフェーズにおける若手の仕事

このフェーズにおける若手の最初の仕事は、投資委員会(IC)において、売り手との基本合意書(MOU)の締結とデューディリジェンス(DD)開始の承認取得となります。

ICは、投資に係る意思決定を行う会議体で、投資委員(各ファンドのマネージングディレクターやパートナーなど)が意思決定者となります。どのファンドも、投資委員会にはファンドメンバー全員が出席しているケースが多いと思われます。

本コラムでは、MOUの締結とDD開始の承認にかかる投資委員会をIC#1とします。

IC#1では、これまで対象会社について把握してきたことに基づき、[1]事業評価(業界やポジショニングの分析を含む)、[2]投資シナリオ、[3]DDで検証したい事項、[4]MOUの内容を説明します。IC#1が投資委員に対象会社を詳細に紹介する最初の場になります。

ICでは、投資検討チームから投資検討の状況を説明することになりますが、シニアメンバーのみならず若手も投資委員会で説明できる機会を与えられる場合もあります。

[1]事業評価

事業評価では様々な角度から対象会社の事業を分析して説明することになりますが、主に、どのような理由・根拠で事業が継続していきそうか(=今後も安定的なキャッシュフローを創出できそうか)と対象会社の魅力を説明しています。

前者に関しては、コラム「バイアウトファンドとは」で書いたように、バイアウトファンドの投資対象は、キャッシュフローが安定的に創出できる企業ですので、投資対象に合致していることを示す必要があります。加えて、銀行から融資を調達する上でも、キャッシュフローの安定性の合理的な説明は不可欠です。

後者に関しては、対象会社のどの部分に価値を見出して投資するのかということを示します。具体的には対象会社を業界の統計数値、競合他社の業績、KPI、顧客基盤、取引先との取引条件などと比較して、優位性や希少性を示しているケースが多いように思います。対象会社の魅力をベースにExitの方向性を考えることになります。

[2]投資シナリオ

コラム「ソーシングフェーズにおける具体的な仕事内容2 (意向表明書の提出に向けて)」に書いたように、意向表明書を提出するケースにおいては、意向表明書作成時点で投資シナリオを構築しています。

投資シナリオの内容は対象会社によって様々ですが、投資シナリオの内容を端的にいうと、投資している間に、対象会社にどのような変化を生み出し(生み出され)、結果としてどのように対象会社の株式価値を向上させるのかを説明します。

コラム「バイアウトファンドとは」で書いたように、通常、利益成長、マルチプルアービトラージ、レバレッジ効果の要素に分解して説明します。そして、描いたシナリオを数値計画に落とし込んだ財務モデル(LBOモデル)にて、ファンドが要求するリターンを確保できることを定量的に示します。

投資シナリオでは、もちろん想定Exitにも触れます。対象会社の魅力、対象会社の経営陣の意向を踏まえ、投資検討チームの想定として、トレードセールかIPOなのかを説明します。トレードセールの場合は、具体的な買い手候補者の名前とその候補者の買収動機に言及しています。

[3]DDで検証したい事項

DDで検証したい事項については、構築した投資シナリオに沿って整理していきます。

DDで検証したい事項を整理する際、ファンドマネージャーは

(ア)投資シナリオが崩れるとしたらどのような要因で崩れるのか

(イ)投資シナリオ実現の蓋然性を高めるために何を補えば良いのか

ということを思考しています。

(ア)は、投資シナリオの前提条件が正しいのかを含め、対象会社のキャッシュフローが出なくなる状態(リスクシナリオ)を具体的に洗い出して、そのような状態になる発生確率を推察するためにどのようなことを検証すべきなのか考えています。投資シナリオの前提条件の正しさの確認の中には、会計/税務、法務の分野において、どの案件でも共通して行う検証項目があり、一定程度は定型化されています。

(イ)の具体例としては、CXO(マネジメント)ポジションの人材補強、他社との協業(商品開発やチャネル拡大等)、M&A戦略などを考えます。後者のM&A戦略は、例えばフラグメントな市場の場合、合従連衡を仕掛けることで対象会社が属する市場において存在感を高められるだけでなく、市場自体を主体的に変えていける立場となれます。もちろん、対象会社が展開する事業や取り巻く環境によって最適なM&Aは異なりますが、個人的には積極的に検討するようにしています。

このような思考を経て、浮かんできたDDで検証したい事項を事業、会計/税務、法務、人事、環境などの分野に分けます。DDフェーズでは、ファンドマネージャー自らが検証を主体的に行いますが、全てを投資検討チームだけで検証できないので、分野ごとに戦略コンサルティングファーム、会計事務所/税理士法人、法律事務所等の専門家を起用し、検証を依頼します。

時には検証したい事項が、複数の分野にまたがる場合もありますが、違う角度から検証するという意味で重複するすべての分野から検証するようにしています。

[4]基本合意書(MOU)の内容

MOUとは、売り手との買い手(ファンド)間で取引条件等概ね合意していることを書面で示したものとなります。基本合意書の内容の詳細は割愛しますが、内容は、概ね合意している価格等の取引条件、売り手へのDD資料開示への協力、秘密保持、独占交渉権の有無、当該契約の法的拘束力の有無を記載しています。実務的には、過去の案件を参考にしながら案件ごとにカスタマイズしていき、弁護士と相談の上、作成しています。もちろん、売り手との交渉もあります。

多くの場合に論点となるところとしては、独占交渉権とその期間です。その理由としては、買い手(ファンド)は独占交渉権を持ち、じっくり時間をかけて投資判断をしたいと思っている一方で、売り手は他に対象会社に強い関心を示す買い手候補が現れたら話を聞いてみたいですし、独占交渉権をファンドに付与したとしてもできるだけ早く決断してほしいと思っているためです。

IC#1は、前述の通り、投資検討チーム以外のメンバーに対象会社の詳細を初めて紹介する場となるため、投資委員のみならず投資委員以外のメンバーからも多くの質問や意見が出ているのが現状です。他のメンバーの質問や意見に対して、自分なりの見立てに自信を持って回答、議論を行うためには、このフェーズまでに公開情報や対象会社のみならず、対象会社の事業に詳しい外部専門家などからも多くの情報を入手することが重要です。

つまり、DD実施の前に、どれほど多くの情報を入手できるかがファンドマネージャーの腕の見せどころです。とはいえ、このフェーズまでにすべての情報を入手することは難しいので、IC#1の開催時点で取得した情報で回答や議論が難しい場合は、宿題として預かり、後程開催される投資委員会で説明することになります。

Facebook

Facebook

Linked in

Linked in