【後編】上場企業で成長中の2社で全く異なるM&A戦略。

業界によって異なる、M&A事情と成功ノウハウとは。

<2社のM&A戦略の違い>

【中川】GENDAさんは2023年7月にグロース市場に上場してから、6カ月という短期間に15件ものM&Aを実施されていますね。

【渡邊】エンターテイメント業界はM&Aの機会は非常に多いと感じています。

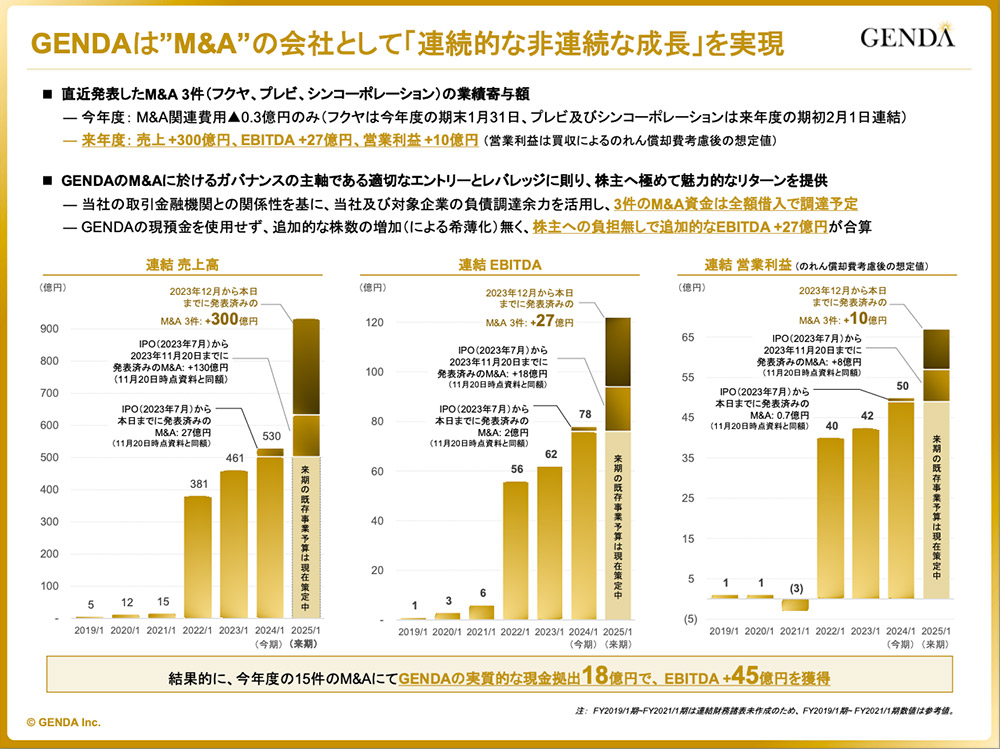

2024年1月 ㈱GENDA IR「2023年12月以降のM&A進捗及び業績予想について」より抜粋

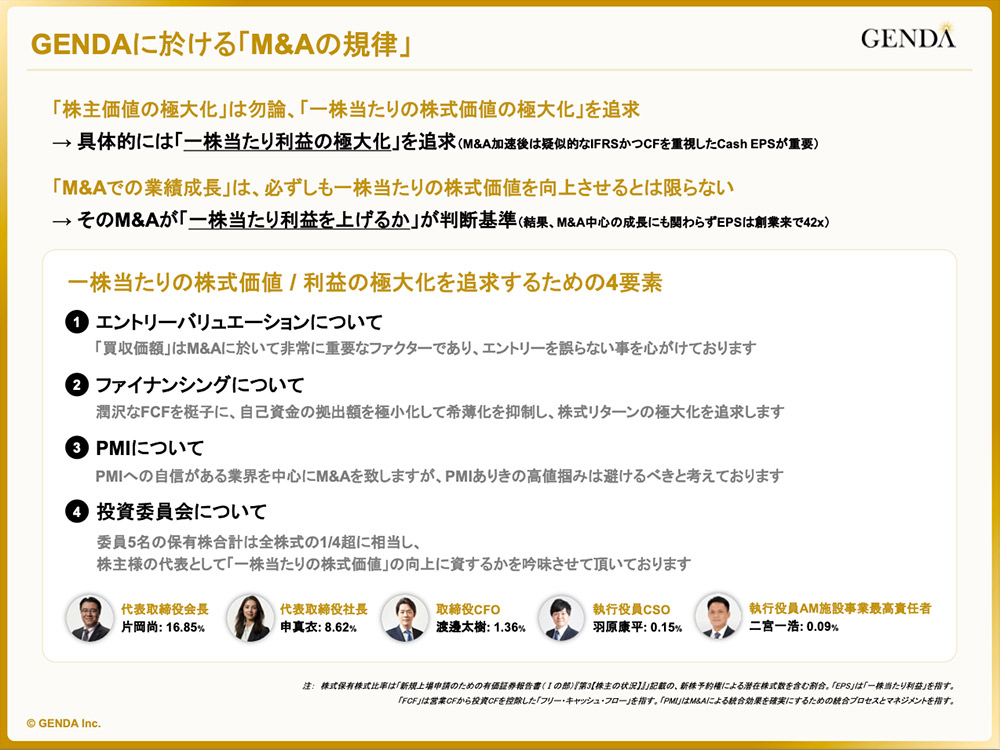

安定したキャッシュフローを出してネットキャッシュ状態に近づき、キャッシュフロー対比で企業価値が低下している企業に対し、適切なレバレッジを掛けて買収することで、GENDAの株主にとってもメリットが大きいM&Aになります。

いわゆる最新のスタートアップとエンターテイメント業界では、同じM&Aでも状況が異なると思っています。今後の成長可能性を見込んだプレミアムマルチプルでの価格交渉なのか、あるいは安定的なキャッシュフローに基づく永久債モデルに近い形でのバリエーションなのか、が一番の違いだと思います。なお、後者ではキャッシュフローに依拠したレバレッジによる株式リターンの最大化ができることが魅力です。

【中川】GENDAさんはM&Aを成長戦略の中核に置かれていますが、オーガニックの成長戦略と違って実現可能性がはっきり読めないのがM&Aだと思います。そのなかで、どのように経営計画の中にM&Aを組み入れていますか?

【渡邊】基本的に、公表されていないM&Aの予想値は一切入れず、つまり今後GENDAが1件もM&Aできなかった場合の業績予想を、公式な会社予想値としています。

というのも、M&Aありきの業績予想を出してしまうと、そのPLにミートするために高値掴みで無理にM&Aをする怖さがあるからです。投資委員会で「もう少しバリュエーションを高くすればPLが手に入るかも・・」という欲望が湧いてきたときに、この規律が本当に大切だと実感しました。

典型的なM&Aの失敗の原因はこれだと思っています。M&Aを判断する経営陣が自社株式を十分に保有していないと、PLを伸ばして給料を上げることにインセンティブが働き、十分な検討なく高値掴みをするケースがあります。どんなに高値で買っても、利益が出ている会社を買えば、確実に利益が積みあがるからです。

GENDAではEPS(1株当たり純利益)を軸に、適切なエントリーバリュエーションを最も大切にしています。なぜなら、いたずらに株式を発行すると「時価総額は上がったけど株価は下がった」という事象が起きるからです。GENDAでは、投資委員会のメンバーで25%の株式を保有しており、理論株価が上がるバリュエーションのM&Aだけを選びます。

2024年1月 ㈱GENDA IR「2023年12月以降のM&A進捗及び業績予想について」より抜粋

【中川】御社ほどM&Aで成長する企業は珍しいかと思います。投資家への説明で意識していることはありますか?

【渡邊】「M&Aが成功したか」を判断する際、一般的な誤解は「対象会社が買った後に成長したかどうか」に注目しすぎることです。正しくは、「自社の現金から投下した現金が(時間的価値を割り引いた上で)増えたのか」です。たとえどんなに対象会社が成長しても、その理論価値よりも高い価額で買収しているとM&Aは失敗となります。もちろん当社の場合は買収後実際に各社を大きく成長させているのですが、あくまでコーポレートファイナンスの理論をベースに、M&A企業としてのM&Aに対する規律の考え方、つまりはエントリーバリュエーションを最も大事にしていることについて、丁寧に説明しています。

更に、株式取得の際の手出しの金額を極小化するためにレバレッジを掛けており、それによるEPS浮揚効果も株式投資家には重ねて説明をしております。

【中川】マネーフォワードさんは、どのような方針でM&Aを進めておられますか。

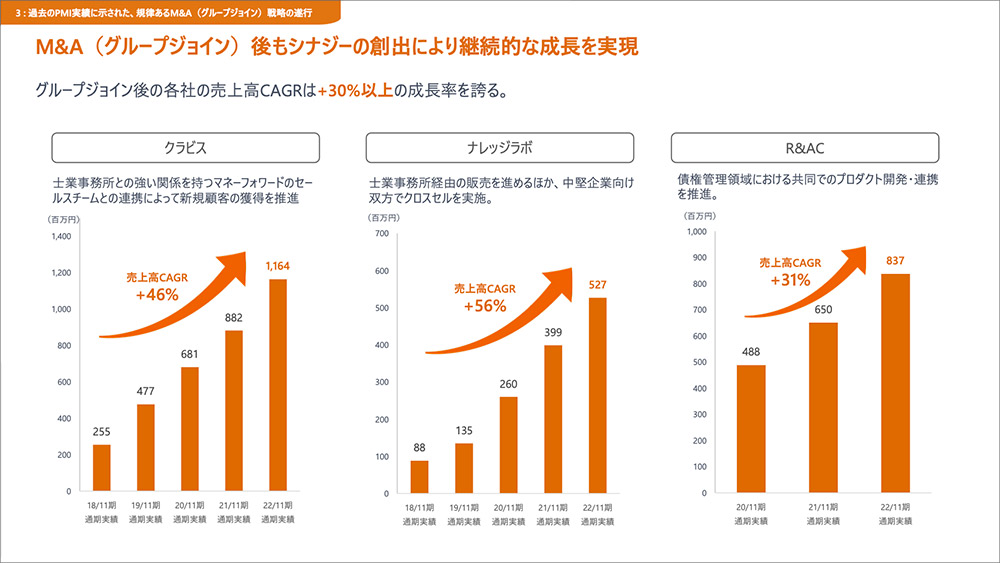

2024年1月(株)マネーフォワード IR「Business Overview for Investors」より抜粋

【金坂】こちらのスライドをご覧ください。マネーフォワードの周辺領域を中心に、SMB向けのプロダクトでM&Aをスタートしました。アップセル・クロスセルできるようにプロダクトを広げた後、中堅エンタープライズでシェアを獲得している企業に、グループジョインしていただいてきました。

その他にも、M&Aというよりはまだ出資にとどまっていますが、インドネシア最大手のバックオフィスSaaS企業のMekariにこれまで100億円ぐらい投資して、40%強の持分を持っています。

また、非連続な取り組みとして、スマートキャンプというSaaSのマーケティングビジネスにも出資しています。僕ら自身もこのビジネスにお世話になっていて、良いサービスですしまだまだ日本のSaaS市場の伸びに伴って事業拡大できると考えて、グループにジョインいただきました。

ジョインいただいた2019年度の終わりには10億円未満だった売上高が、2022年度に27億に伸び、2023年度もさらに成長する見込みです。

【中川】マネーフォワードさんは、M&Aを成長戦略のどの辺りに位置付けているんですか。

【金坂】我々の場合は、ソフトウェア領域で、あらゆるユーザーさんのバックオフィス業務を、我々のサービスでカバーしていけるのが理想形だと思っています。不確実性が一番少ないので、本来なら自分たちで作るのがシンプルで一番いいという考えですし、グローバルで約800人のエンジニア、デザイナーの開発力を根本的な強みとして、ほぼ自社で開発しています。

真似できないほど先進的な会社や、ナレッジが我々に少ない領域ならばM&Aがフィットする、という位置付けですね。

【中川】二社で全く違いますね。業界の違いが大きいのでしょうか?

【渡邊】そうだと思っています。2023年はソーシングの目標件数を50件と掲げましたが、結果102件でした。特にレガシー系のエンターメント業界では、上場企業や非上場企業を問わず、今後も多くのパイプラインが出てくると思っています。

【中川】ソフトウェアビジネスと、店舗や物があるビジネスのM&Aでは、バリュエーションの考え方もやはり違いますか。

【金坂】おそらく全然違うと思います。GENDAさんがM&Aされてるような会社は比較的キャッシュフローが安定している、つまり、劇的に売り上げも成長しない一方でしっかりとキャッシュフローが出ているケースが多いかなと思いますので、それに対してどれぐらいのマルチプルを払えるか、という議論がなされるはずですよね。

逆に我々が過去にM&Aしてきた会社は、伸びていてもまだ赤字の会社がほとんどなので、足元の数字ではなく、5年後10年後の長期を見据えてその事業の将来性に期待できるか、マネーフォワードとして対価をお支払いできるかという話になってきます。相手の会社さん、経営者、株主さん、それぞれの観点で許容できるかをすり合わせているという形ですね。

グループジョインしていただいた後も、我々の場合は少なくとも3,4年は一緒にやっていただくので、譲渡後も会社の価値を高めたいと思ってもらえるように、マネフォの株を持ってもらうなどしてインセンティブを調整して、M&Aの際に生じたのれんが減損することがないように、目線を合わせて経営していきます。

【渡邊】エンタメ業界では、事業計画のボラティリティは、スタートアップ企業対比で少ないと思います。既に定常状態に近づいているキャッシュフローの価値を算定するのは、DCFで言うところの永久債モデルや配当割引モデルに近いものを感じています。その前提で良いエントリーバリュエーションさえ獲得できれば、PMIは純粋なアップサイドとなります。通常のM&AでPMIの懸念があるのは、高値でのバリュエーションを正当化させるための無理なPMIですが、当社ではそういったM&Aはしておりません。

<M&Aを進める各社の体制について>

【中川】実際にディールに至るまでの社内の体制やPMIについてもお聞かせください。まず渡邉さん、非常に短期間で多数のM&Aを実現されていますが、どんな体制でやっておられますか。

【渡邊】M&Aのエクセキューションを専門にしているのは4人ですが、これに加えて法務・財務・経理・IR・人事の管理職クラスで一体となって行っています。強みとしては、ほぼ社内で一気通貫でM&Aを完遂する機能を持っていることです。これにより、常に最速で意思決定することができます。

ソーシングは片岡を中心とした、エンタメ業界での業歴が長い子会社を含めた役員陣が中心となっています。また、銀行・信託・証券会社などの金融機関やM&A仲介会社を含め、一丸となって日本中のソーシングに全力投球しております。

【中川】マネーフォワードさんはどんな体制でやっていらっしゃいますか。

【金坂】飛び地になってくると事業部門を巻き込まずに進めるケースもありますが、連続性のあるところであればシナジーを生んでいきたいので、PMIは事業部門のチームと私が管掌しているコーポレートディベロップメントのチームでチームアップしてやっていきます。

コーポレートディベロップメント側だと今8名前後で、経営企画、財務、IR、M&A、出資まで幅広く関与しています。非常に重要なので本当はもうちょっと強化はしたいので、採用活動は継続的にしています。

【中川】マネーフォワードさんではM&Aをグループジョインという言い方をされ、M&Aした企業と距離が近いイメージがありますが、PMIにおいて気をつけていることはありますか。

【金坂】元々その事業をやっていた方々、自分で事業をゼロから作られてきた方々の方が事業解像度は当然高いので、彼らが更に事業を伸ばしていくために必要と考えるリソースや資金など、提供できるものを提供するという方針を取っています。

マネーフォワードもスタートアップ気質のメンバーが多いので、グループジョインしてくれた会社組織の規模がマネーフォワードより小さくて、よりみんなの顔が見えやすいと感じられたりするのでそちらで働くことにも魅力があり、グループジョインした会社に経営陣として参画し、イキイキとやってる人もたくさんいます。

【中川】GENDAさんのPMIの方針も教えていただけますか?

【渡邊】対象会社がスタンドアローンの状態でも十分に投資として見合うエントリーバリュエーションを心掛けており、良い会社をそのまま継続していくことが一番だと考えていて、アグレッシブにメスを入れることはしません。

一方で、負荷なくやれることは直ぐにやります。たとえば、ゲームセンターには我々の中での勝ちパターンがあります。まず、ビデオゲーム中心の旧来型のゲームセンターを取得した場合には、我々の倉庫にあるUFOキャッチャーに置き換えることで、買収前後で売上を大きく伸ばしています。また、ゲーム機とUFOキャッチャーの景品を一括購入しますが、もともとのセガの190店舗からスタートしてから今は既に318店舗+ミニロケ(無人のゲームコーナー)が814箇所と拡大し、一括での仕入れによるコストメリットを享受できます。加えて自社開発のオペレーションDXアプリを横展開したりしています。

【中川】GENDAさんの中でも、ゲームセンターか周辺事業を買うかで、進め方が全然違うんですね。

【渡邊】おっしゃる通りです。ゲームセンター市場はとても大きく、かつある程度「型」があるので、着実に進めていけると思っています。一方で新規開拓している領域では手法も変わります。

新規の領域であっても、基本的に今のエンタメ業界は「アニメブーム」を軸に地続きとなっているケースが多く、IPのコンテンツをお客様やファンに届けるという大局観の中で、プラットフォームであるゲームセンターとIPコンテンツに分類してM&Aを行っています。

<M&A成功の理由>

【中川】続いて、M&Aでの成功例と課題を伺えますか?

【金坂】元々成長している会社をM&Aしているので、本体と同じく、M&Aした会社群も、大体30〜40%の数値感で伸び続けてくれています。

2023年1月(株)マネーフォワード IR「2022年11月期 通期決算説明資料」より抜粋

ビジネスモデルとして、SaaSのサブスクリプションモデルが中心になっていて、いいプロダクトを作ってくれているので、ユーザーさんが増えれば売り上げが伸びていくという、比較的シンプルな形で成長しています。ナレッジ共有や人の交流も大切ですが、お互いに健全に緊張感を持って切磋琢磨して高い目標を目指していくというマインドが大事だと感じますね。M&Aを6社ぐらいやってますけど、これまでのれんの減損は1回もしたことはないです。

【渡邊】我々で成果が出ているのはゲームセンター事業で、これは2020年にセガエンターテイメントの株式を取得させて頂いてからのPMIが最大の成功事例です。GENDAグループで採用した、ゲームセンター大手3社の元社長及び役員によるPMIが奏功し、買収後の1期目の2022/1期で、コロナ禍にも関わらず同社史上最高益の38億円を出しました。

2024年1月 ㈱GENDA IR「2023年12月以降のM&A進捗及び業績予想について」より抜粋

この成功事例をもとに、中小型のゲームセンターをM&Aする都度、ベストプラクティスを横展開しており、買収した宝島社は昨年同期対比120%、北海道のスガイディノスは121%、エービスは107%、MAXIM HEROは151%と、各社大きな成長をしています。

2024年1月 ㈱GENDA IR「2023年12月以降のM&A進捗及び業績予想について」より抜粋

<日本におけるM&Aの将来予測>

【中川】最後に、今後、日本においてスタートアップによるM&Aは増えていくと思いますか。

【金坂】日本全体でM&Aが増えていった方がいいと思いますし、実際に増えていくと思います。その中で、経営陣が大胆な意思決定ができるのはスタートアップの強みで、M&Aも本当に大胆な意思決定がないとできません。資金力さえつけば、スタートアップが主導したM&Aはどんどん増えていくと思います。実際、それこそマネーフォワード以外にも、SaaS業界だとfreeeさん、Sansanさん、違う業界でGENDAさんももちろんそうですけれども、M&Aを重要な戦略として取り組んでるメガベンチャーっていうのは増えてきている印象です。

【渡邊】金坂さんと同じ意見で、増えていくと思います。何らかのエグジットを模索する企業は多くなってくると思いますが、M&Aによるエグジットとしての経済的な成功例が増えていけば、会社売却に対する心理的ハードルも低くなっていくと思います。

会社によりますが、PLではM&Aで明らかに非連続に成長するケースが多いと思っています。エントリーさえ間違えなければ、オーガニックグロース対比で飛躍的に株式価値を向上させるのがM&Aであり、実際に海外ではロールアップM&Aによって企業価値を上げてきた会社が数多くあります。

【中川】御社の成功は、今後の日本のM&Aを占ううえでも重要ですね。

【渡邊】既に「特定の業界でバーティカルにM&Aをして成功している企業」として、SHIFTさん(ソフトウェア関連業界)、ジャパンエレベーターサービスホールディングスさん(ビルメンテナンス関連業界)、ヨシムラフードホールディングスさん(食品関連業界)などがいらっしゃいます。

各業界でのオーガニック成長メインの企業とは異なるプレミアムマルチプルがついていますが、これは翌年の利益ガイダンスがバリュエーションの基となっている訳ではなく、あくまで長期でのM&Aによる非連続な成長が期待されていて、結果的に翌年利益で割り戻すとプレミアムマルチプルがついているというバリュエーションです。

GENDAは今期2024年1月期の業績予想が、売上530億円・EBITDA 78億円・営業利益50億円ですが、来期は売上900億円+・EBITDA 120億円+・営業利益65億円+、というゲームセンター業界やエンタメ業界のオーガニックグロースとは全く異なる成長を見込んでおります。

2024年1月 ㈱GENDA IR「2023年12月以降のM&A進捗及び業績予想について」より抜粋

M&A企業は、海外では「Serial Acquiror」というカテゴリーが存在し、数多くの成功事例と共に馴染み深いものの、日本市場にはまだ多くはありません。IPO後まだ半年ではありますが、GENDAも早期にM&A企業としての市場評価を獲得できるように努力しつつ、次なるM&A企業の素地を固められればと思っております。

(聞き手:キャリアインキュベーション・中川英高)

プロフィール

金坂 直哉 氏

株式会社マネーフォワード 取締役グループ執行役員 CFO

東京大学経済学部卒業。ゴールドマン・サックス証券の東京オフィス、サンフランシスコオフィスにて約8年間勤務。テクノロジー・金融業界を中心にクロスボーダーM&Aや資金調達のアドバイザリー業務、 同社が運営する投資ファンドを通じた投資及び投資先企業の価値向上業務に携わる。

2014 年よりマネーフォワード入社。2015年に執行役員CFO、2017年に取締役に就任。2020年5月に設立したマネーフォワードベンチャーパートナーズ株式会社「HIRAC FUND」の代表パートナーも務める。2022年に、米金融誌 Institutional Investor 社が公表した「The All-Japan Executive Team」で、「Best CFO 1位(金融・ノンバンク・その他領域)」に選出。

渡邊 太樹 氏

株式会社GENDA 取締役グループCFO

一橋大学商学部経営学科卒業。2011年4月、株式会社みずほコーポレート銀行(現・株式会社みずほ銀行)入行。本店営業部にて、事業法人のリレーションシップ・マネージャーを担当。2015年4月、ゴールドマン・サックス証券株式会社入社。投資銀行部門アドバイザリー・グループのヴァイス・プレジデントとして、主にクロスボーダーM&Aの助言業務及び株式・債券による資金調達関連業務に従事。2021年6月、株式会社GENDA入社。2021年8月に執行役員CFOに就任し、2023年4月より現職。

CFOの仕事術の最新記事

- 求められるCFOになるためのキャリア戦略 | 五常・アンド・カンパニー株式会社 執行役CFO 堅田航平氏/ユニファ株式会社 取締役CFO 星直人氏(2025.03)

- 大型上場を果たしたスタートアップCFOの仕事術 | ビジョナル株式会社 執行役員CFO 末藤 梨紗子 氏/株式会社タイミー 取締役 CFO 八木 智昭 氏(2024.9)

- 上場後も成長を続けるスタートアップのCFOが手掛けるM&A戦略 | 株式会社マネーフォワード 取締役グループ執行役員 CFO 金坂 直哉 氏/株式会社GENDA 取締役グループCFO 渡邊 太樹 氏(2024.2)

- 困難なセカンドチャレンジを選択したPEファンド出身CFOの価値観 | 株式会社enechain 取締役CFO・藪内 悠貴 氏/株式会社HQ 代表取締役 坂本 祥二 氏(2023.10)

- 会計士の財務責任者が手掛ける大型の資金調達 | Baseconnect株式会社 財務責任者 中辻 仁 氏/株式会社UPSIDER 元財務責任者・カスタマーサクセスマネージャー 佐藤 英則 氏(2023.7)

Facebook

Facebook

Linked in

Linked in