コンサルティング・アプローチで多様な事業の成長を実現

まずは、ベインキャピタルというPEファンドについて、特徴を教えてください。特に日本においての強みはどんな点でしょうか。

【末包】グローバル全体のベインキャピタルの特徴は、投資リターン創出の軸足が事業の成長にあるということです。1984年に米国で、経営コンサルティング会社ベイン・アンド・カンパニーのシニアパートナーだったミット・ロムニーが創業しました。コンサルタントは経営者と同じ当事者目線で会社の改革をする立場には構造的になりきれない、と感じていた彼が、経営者と同じ船に乗ってリスクを取り、リターンを享受したいという発想で始めたのが弊社の創業です。つまりは、アセットの切り売りなどファイナンシャルエンジニアリングに依拠するのではなく、事業の成長を一緒に実現して、その果実を経営者と一緒に分け合うという発想です。その創業精神はずっと受け継がれており、現在でも他ファンドに比べて弊社メンバーはコンサルティング会社や事業会社の出身者の割合が多くなっています。

結果として2つの特長に繋がっています。まず、ソーシング、つまり案件を発掘するときに、多くの日本の経営者の方はどれだけ自分の事業を理解してくれているか・事業の成長に貢献してくれるか、をご覧になります。価格が唯一の決定要素という発想が強い米国とは違う。日本で案件の発掘をするときに、経営者の方から信頼を得られやすいのが一点目。

次に、日本企業のポテンシャル(潜在力)と顕在化している価値のギャップを埋める手段として、我々が事業成長を実現するケイパビリティを持っていることは非常に重要だと思っています。日本はプロ経営者の層が欧米に比して厚くないので、ファンドのプロフェッショナルがサポートすることが多くこの点が大きな差別化要素になると考えます。

この2つの特長が、良いサイクルにつながっている。投資先企業が成長して、良いEXITができて、良いリターンが出せて、そして良い対外的コミュニケーションにつながって、次の良い案件が発掘できる、というサイクルです。これが、日本オフィス創業以来の過去15年間に起きてきたことなのかな、と思っています。

【西】私からも2つ。まず、良い意味で、案件に関わる論点を内部でしっかり見るのが好きなカルチャーがあります。日本で今、40人以上のプロフェッショナルがいますが、内部でいろんなものごとを見て行って、経験値を高めて、それを次の提案に生かしていく。先ほど末包が言ったサイクルを回していけている。ベインはグローバルにも結構そういったカルチャーが浸透しています。

2つめの特徴は、組織や運用額が大きくなってきた中で、業界ごとのバーティカルな知見をかなり集積することができている。日本の中でも業界とのネットワーク及び知見を増やしてきました。加えて、グローバルのバーティカルのヘッドとの間でもコミュニケーションを取って、知見を高めていくことをかなりしっかりやれている。個人的には、おもしろいインフラストラクチャーだなと思っています。

【中浜】投資先の価値向上という観点からすると、我々の中にスキルを保有していることが強み。多種多様な業界、いろんな形態でのバリューアップを経験しております。これまで21件投資した中で、製造業もあればサービス業も、小売やレストランも、おそらくほぼすべての業態で、投資実績と事業成長を実現してきた結果が、次の投資に生きます。このビジネスでは、経験が非常に重要です。

日本チームを含めたベインキャピタルは今、アジアファンド約5,000億円、日本ファンド約1,100億円といった大規模なファンドを運用している。これだけの金額があると、小規模な案件は今後あまり手掛けないと考えられがちですが、どういう方針でしょうか。

【末包】確かに、一般論としては、ファンドの規模が大きくなると投資効率の関係から金額の小さい案件に投資しづらい。弊社の場合、調達額を保守的にしているにもかかわらずアジアファンドが5000億円規模になっている中で、ファンドからの出資額が百億円以下の案件は投資しにくくなってきていたのも事実でした。ただ一方で、日本にはこれまで通り中堅・中小企業を含めて御支援できる機会は非常に大きいと思っており、そのような中小規模の会社に対しても継続的にご支援するために1,000億円規模の日本にフォーカスしたJapan Middle Marketと呼ばれるファンドを立て、専用のチームも採用しました。それに加え、1兆円規模のグローバルファンドを必要に応じて活用することで、数十億円の出資額の小規模投資から数千億円の大規模投資までカバーできます。

最近、グロースエクイティ投資(小規模でも成長性の高い会社への投資)にも力を入れていますが、ここにも取り組みやすいと思っています。因みに、弊社の歴史上、一つの国にフォーカスしたファンドを設立したのは初めてあり、これはグローバルから日本チームへの信頼・支援体制が盤石であることの現れだと考えています。

投資チームとポートフォリオチーム

PEファンドの仕事は、投資案件の発掘(ソーシング)、案件の検討、投資の実施(エグゼキューション)、投資後のPMIとバリューアップ、などといった流れで進められる。ベインキャピタルではどんな組織体制で業務を遂行しているのですか?

【西】大きく2つのチームがあります。末包と私が所属しているインベストメント(投資)チームと、中浜が所属しているポートフォリオチームです。

投資チームは、投資先を発掘して、エグゼキューションを経て、投資を意思決定・実行し、そのあとはポートフォリオチームと一緒になって、投資先のモニタリングをしていく。あるいは、ハンズオンで事業の成長を支援していく。このように投資全体を見ているのが投資チームです。

投資チームの中では、産業ごとに分けて見ています。日本の投資チームでは現在、MD3人で産業財、TMT(テクノロジー・メディア・通信)、消費財・ヘルスケアで担当を分けております。

【中浜】ポートフォリオチームは、投資の意思決定の段階から入っていきます。最初に投資チームと一体になって、経営体制の強化について決めます。既存マネジメントに加えて外部から各領域でのマネジメントを招聘することもあります。同時に、ブループリントと呼んでいますが、投資後1年間の中で何をやるかの計画を決めます。M&Aなど今までその会社がやっていないことも含めて、しっかり経営陣と一緒に決めていく。それからは、経営陣レベルだけでなく、ミドルマネジメント層などの方々等まで様々なプロジェクトに参加していただき、バリューアップをしていきます。最後は、IPOを含めたEXITの検討を行います。ポートフォリオチームには現在、約10人程のプロフェッショナルがいます。

パートナーシップや起業家精神を、組織として追求

組織的に投資活動をしていくうえで大切にされている哲学のようなものはありますか?

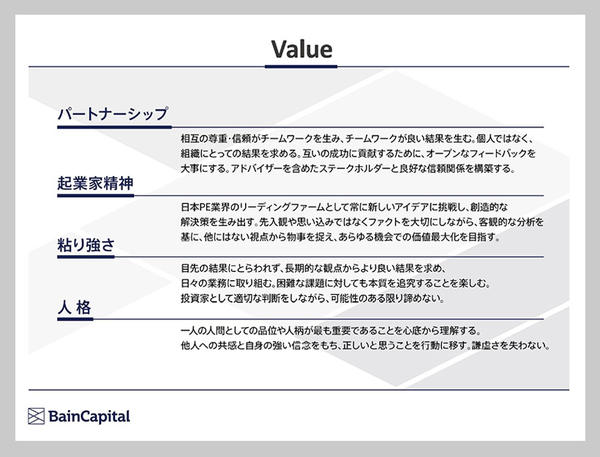

【末包】『Value』と呼ぶ一種のCredoがあります。2年前に日本オフィスの全社員で、なぜこの会社で働くのか、何をやりたいのか、どんな価値観が大切か、などを徹底的に議論して、言語化しました。結構、魂が入っています。さきほどベインキャピタルの特徴を申し上げましたが、根底には『Value』の4つ(パートナーシップ、起業家精神、粘り強さ、人格)があります。

『Value』の一番初めに「パートナーシップ」。皆で協力する体制がグローバルにある。グローバルのインダストリー・ヘッドとの協力や、国を超えて組成されたディール・チームがある。日本のチームの中でも横での協力がある。そして既存投資先の経営陣の方々・外部アドバイザーやパートナーの方々とも協力が必要。パートナーシップ精神によって作られてきた案件は多いかなと思います。

それに加えて2つ目の「起業家精神」。「今までやったことがないから、やらない」とは絶対言わないようにしよう、と言っています。大きな案件や複雑な案件になるほど、新しい壁が絶対に出てくる。そのときに、これはリスクが高いからやらないと言わずに、リスクのインパクトはどの程度で、それをどういうふうにモニターでき、低減できるのかを徹底して議論する。

たとえば、キオクシア(東芝メモリ)は、アジアのプライベートエクイティ投資史上最大の案件です。調達額が2兆円の規模で、その資金調達そのものが非常に困難なだけではなく、JVパートナーから訴訟も受けていた。その上に米中貿易戦争が絡んで独占禁止法上のクリアランスがなかなか取得できなかった。こういった難しさがある案件を、ゼロ・ベースでチーム全員で解決策を考えた。米国チームと中国チームが独禁法クリアランスでサポート、訴訟ではリーガルチームがサポートしてくれました。日本オフィスの中でも全社的なサポート体制を作ってもらった。『Value』が皆の中に共有されているからこそ、ああいう案件ができたと思います。

【西】個々の案件で、新しいことにチャレンジしていく、というのが、ある意味で我々のDNAになっています。たとえば、スマホアプリのイグニス。赤字の会社のMBOは、普通だったら、ありえない話です。我々はコンサルティング・アプローチと投資銀行的スキルをフルに使って、投資先の会社のためにもなるし、ファンドとしてリターンが出るスキームを作っていく。難しいものにむしろチャレンジして、そこからきちんとリターンが取れる案件を作っていくのが我々は好きですね。

優秀な人ならいつでも採りたい

人材育成を重視。プロ経営者育成も

PEファンドのプロフェッショナルの仕事は、ビジネスと投資について広くて深い知見・経験を求められる。巨額で複雑なディールを多くこなすには、精神的・肉体的強さも必要だろう。40人以上のプロフェッショナルを抱えるまでになったベインキャピタルは、人材の内部育成にこだわりがあるようだ。

現在は、人材を積極採用しているところでしょうか?

【末包】幸いにしてディール数が積みあがっています。年々、投資額も組織も大きくなってきました。採用数としての目標はありませんが、優秀な人なら来ていただきたい。

【西】スポット・ベースで、良い人いたら採るという姿勢です。いなかったら増員ゼロで耐える。この数年は、結果的には、年間3~4人くらい採ってきている形になっています。

応募してくるまでにどんなスキルを身に着けていてほしいなど条件はありますか?

【末包】今まで自分がやってきた仕事に関するハードスキルが高いレベルにあることは、最低でも求めます。努力できること、貢献していただけること、の証になりますから。

ただ、それだけでない。PEが扱う論点は広いので、どんな業界から来た人でも、新しいことを学ばなければならない。そこを謙虚に学べることが、もう一つ、非常に重要です。より広く言うと、『Value』の考えを共有してくれること。

【西】ハードスキルは当然ですが、成長意欲、学習意欲もないとダメです。典型的に失敗する例は、過去の成功にこだわってしまう人。僕はここで成功してきたから、ここをやり続けたい、という人です。

逆に、成功する人にあるのは、謙虚さです。できないことを認めたうえで、チャレンジする意識ですね。

コンサルタント経験の長い方も入社されるようになりましたが、2〜3年の経験でも、スキルの土台があり、成長していきたい人であれば、私としては採っていきたい。キャリアの年数よりも、個々のレディネスを重視します。

【中浜】ポートフォリオチームの仕事では、会社の経営陣と毎日ひざ詰めで討議していくことが重要です。ですから、まずはトップマネージメントとリレーションシップを築ける人であり、信頼をしっかり作り上げていける人ということになります。あとはもちろんベースとなる問題解決力も必要ですね。

基本的にはコンサル・バックグラウンドの方を中心に探しているのが現状です。マネージャー・レベル及びもう少し若くても将来経営に関わっていきたい人などは良いと思います。案件数が増えているので、積極的に補強していきたいと思います。

入社後のキャリアパスはどのようなイメージでしょうか? 末包さんや西さんは、コンサル経験者として入社後、早いうちにビジネススクールへ留学されたりしていますが、基本的な道筋はありますか?

【末包】若手のみなさんのニーズが多様化していますし、入社のタイミングも多様化してきています。それに応じてキャリアパスも柔軟性を持つようにしています。MBAは必須かというと、まったくそうではないと思います。ヴァイスプレジデント(VP)のうちMBA取得者は半数くらいです。ただ、ビジネススクールに行きたい場合は、強く支援する体制を引き続き持っています。

社内での投資チームとポートフォリオチームの間での異動も可能です。実際、日本オフィス内でもご本人の希望で投資チームからポートフォリオチームに異動した例もあります。

【西】現在、典型的には、パターンが3つくらいです。

[パターン1]アソシエイト採用→MBA→VP

[パターン2]アソシエイト採用→シニアアソシエイト→VP

[パターン3]MBA採用→シニアアソシエイト(一部アソシエイトの場合もあり)→VP

中には、投資にだけ関わりたいという人もいる。本人の希望と、会社としてどう育ってもらいたいかがクロスする中で、この人は投資中心、バリューアップ中心となっていくイメージです。

【中浜】ポートフォリオチームでは、従来経験豊富なシニアな人材をVP以上で採用することが中心でしたが、より若い頃から経営経験を積んでいただくために、シニアアソシエイトも採り始めています。それからシニアエグゼクティブが今2人おります。こちらは基本的に投資先にマネジメントとして派遣する人材で、将来的にCEOになっていただくキャリアパスを目指しています。プロ経営者への道も作ろうとしていますし、経営陣となっていきたい人のプールもできてきています。

PEのプロフェッショナルが育つ場として見ると、ベインキャピタルはどんな特徴がありますか?

【末包】投資時からExit迄それぞれのフェーズで幅広い論点を扱うPEファンドの人材が育つには、第一に、ライブディールを通じた経験が大事です。成功したディールもそうでないのも含めて実際の経験をしていく。弊社はディールのパイプラインはかなり厚くありますので、その経験を積みやすいと思います。

第二に、社内での他のプロフェッショナルとのインタラクションにより成長する。過去様々なディール経験を積んだ人との議論を通じて、自分の価値観が広がる。リスクを取ってリターンを追求する時、そのリスク判断にはこういう考え方があるのか、と気づくようなことが多くあります。この観点でも、弊社のプロフェッショナルの人数及び累積経験年数、そして過去のディールの幅を鑑みると、成長スピードは速いのではないかと思います。

【西】大きな案件から小さな案件まで幅広くやっているため、うちのプロフェッショナルはオールラウンダー的プレーをしています。この仕事は経験値と幅です。投資チャンスの量があり、長く、いろんな角度から見ていくことで、経験値が面積で広がっていく。そういう意味ではベインキャピタルは環境が良い。若いときに入って、育っていってもらいたい。我々も支援していく。

【中浜】投資後のバリューアップのプロセスには、若手もかなり入る。投資チームで当該案件を見てきたアソシエイトには引き続きポートフォリオに関わり続けてもらい、チームとして経営改革をやっていく。それに、ハンズオンの度合がうちは非常に深いです。経営陣だけでなく、2つくらい下のレイヤーまで入り込む。経験を積むのに良い環境があります。

最後に、PEファンドへの転職を検討している人たちに向けて、ベインキャピタルの魅力を一言ずついただけますか?

【末包】弊社は日本におけるPEのディールの中でインパクトが大きい案件、ユニークなストラクチャー、新しい投資手法を追求できる場です。しかも、そのようなフロンティアを切り開く経験を積んできたメンバーが横にいて、自分の成長という観点からも刺激を受ける。PEの仕事をしたい人にとっては、良い場ではないでしょうか。

【西】私がこの会社を好きなのは、新しいことにチャレンジできるところです。たとえば、グロースエクイティ投資を始めたのは、ビジネススクール留学から戻ってきたメンバーが「グロースエクイティ投資をやりたい」と言ったのが始まり。彼に1年動いてもらって、第一弾としてheyという新しい会社に投資した。そういうところの許容力があります。

【中浜】アジア、及び日本特化型のファンドを持っている強み。マッチングアプリからキオクシアまで、ここまで幅広に対応できるスキルセットを内部で揃えている日本のPEファームは他にないと思います。

プロフィール

末包 昌司 氏

マネージングディレクター

東京大学工学部学士、ハーバードビジネススクール経営学修士(MBA)

ボストンコンサルティンググループにて消費財・通信・自動車・金融等の業界に対してのコンサルティングに従事。2006年ベインキャピタル日本オフィス立ち上げに参画後、ベインキャピタルボストン本社を経て現職。

西 直史 氏

マネージングディレクター

東京大学教養学部学士、修士(国際関係論専攻)。スタンフォード大学経営学修士

マッキンゼー・アンド・カンパニーの東京、フランクフルト事務所にて、主に製造業、ハイテク・通信を中心とする企業に対してグローバル戦略立案、業務改善をはじめとする様々なテーマでのコンサルティングに従事。

中浜 俊介 氏

マネージングディレクター

東京大学大学院工学系研究科(修士)、社会基盤工学専攻

マッキンゼー・アンド・カンパニー東京オフィスのアソシエイト・プリンシパルを経てベインキャピタルのポートフォリオグループに参画。マッキンゼーでは、多くの全社改革プロジェクトに従事。ベインキャピタルでは、これまで、ドミノ・ピザジャパン、すかいらーく、ベルシステム24、雪国まいたけ等の投資先の経営支援を行う。

金井 俊太朗 氏

アソシエイト

慶應義塾大学経済学部学士

野村證券のインベストメント・バンキングにて、コンシューマー・リテール業界のカバレッジおよびインダストリアルズ業界におけるM&Aアドバイザリーに従事

山下 紘司 氏

アソシエイト

東京大学経済学部学士

三菱商事株式会社にて化学品の国内営業及び海外事業投資に携わった後、ボストンコンサルティンググループの東京・ミュンヘン事務所にて、製造業を中心とする国内外の企業に対して、事業戦略立案、事業統合支援(PMI)、オペレーション改革等のコンサルティングに従事。

プライベート・エクイティ トップインタビューの最新記事

- 株式会社PROSPER | 代表取締役 立花 陽三 氏/パートナー取締役 佐藤 公春 氏/齋藤 翔 氏(投資担当チーム)(2024.10)

- インテグラル株式会社 | 代表取締役パートナー 山本 礼二郎 氏 / パートナー 早瀬 真紀子 氏 / ヴァイスプレジデント 木元 章雅 氏 / シニアアソシエイト 仁平 詩織 氏(2024.8)

- クレアシオン・キャピタル株式会社 | 常務執行役員/最高投資責任者 辻 智史 氏 / ディレクター 近藤 宏樹 氏 / ディレクター 井上 圭 氏 / ヴァイスプレジデント 西山 一寛 氏(2023.12)

- 株式会社サーチファンド・ジャパン | 代表取締役 伊藤 公健 氏 / シニアマネージャー 神戸 紗織 氏 / シニアマネージャー 新實 良太 氏(2023.12)

- 株式会社丸の内キャピタル | 取締役CIO・マネージングディレクター 福﨑 昇平 氏/マネージングディレクター 武藤 貴史 氏/シニアプリンシパル・バリュークリエーション担当 三沢 勝彦 氏/プリンシパル・バリュークリエーション担当 吉岡 達循 氏/ディレクター 舩江 輝 氏/ディレクター 奥見 昌彦 氏/シニアアソシエイト 塚田 隆義 氏/アソシエイト 武藤 風行 氏/アナリスト 仁部 千聖 氏(2023.7)

この企業の求人一覧

Facebook

Facebook

Linked in

Linked in